复利的骗局:增额终身寿险

- 百科

- 3周前

- 198

2021.7.14更文 《增额终身寿的套路根源:顺应人性》

命理师念鲜的微信:nianxiangege最近的保险市场上,最流行的套路是:用增额终身寿来锁定未来长期利率,增额终身寿已成为了目前最火爆的产品。我认为这个现象是市场过度营销造成的,几乎所有人都是没有了解清楚盲目购买的,其实增额终身寿险根本无法锁定长期利率。

传统终身寿险的设计是反人性的,增额终身寿险的“成功”是顺应了人性,但这恰恰是套路的根源所在。这件事需要从传统终身寿的衍变过程开始了解,一定值得你去花费精力研究,毕竟买这种保险的都不是小数。

一、终身寿的反人性设计

寿险就是以人的寿命为标的的保险产品,在保险期间内死了就赔钱。为什么说传统终身寿是反人性的?下面我用保障杠杆最高的传统终身寿来举例演示:

50岁女性购买传统终身寿,为了方便用趸交来测算,一次性交335600元,得到100万终身保额。人必有一死,这种保险保障了一件必然发生的事件,所以可以归类为“理财”属性的产品。虽然任何时间身故都是赔100万,但是资金是有时间成本的。

活得短:如果55岁身故,拿到100万理赔款,就相当于本金投入了33.56万,收益了100-33.56=66.44万,总收益率66.44÷33.56=197.97%,5年时间,年化单利:39.59%

活得适中:如果80岁身故,拿到100万理赔款。总收益率依然是66.44÷33.56=197.97%,不同的是“持有”了30年,30年时间,年化单利:6.599%

活得久:如果活到未来平均寿命87岁,50岁买87岁理赔100万,37年时间,年化单利:5.35%

结论:传统终身寿就是死得越早越划算。活到平均寿命时,整体收益也低于房贷利息。这种终身寿的收益,是根本没办法让人接受的,所以买它的人也一定不是为了收益。

关于终身寿的应用问题,本篇不展开了,记住一句话就可以了:资产低于5000万的不要考虑传统终身寿。

二、增额终身寿的顺应人性

买个保险死了才能赔钱,绝大多数人是接受不了的,所以保额可以递增的终身寿险诞生了。它是把传统终身寿的短期保障功能给取消掉了,无论你买的是多少保额,你的保额始终无法超过退保金额,死了和退保拿到的钱是一样的。

理论上来讲,增额终身寿这样的设计可以降低保险公司的风险成本,从而提高了“收益”,它把传统终身寿变成了【活得越久赔得越多】,并且号称随时退保不损失。看起来它是顺应了人性,但这些全部都只是你看到的表象而已。

三、无法逃避的硬伤

增额终身寿险这种顺应人性的设计,确实让绝大部分人能够接受它。但是这些看起来很美好的功能之下,有一个隐藏的硬伤:收益低。下面我用目前收益最高的一款增额终身寿来举例,看看与传统终身寿的区别:

活得短:用与上面传统终身寿同样的举例,50岁女性,一次性交33.56万元,如果55岁身故,或者55岁退保。得到的钱是:340681元。仅仅只比你交的保费多一点点。持有5年,年化单利:0.3%

活得适中:如果80岁身故,或者在80岁的时候退保,得到的钱是:929914元。持有30年,年化单利:5.903%

活得久:50岁女性,一次性交33.56万元,如果活到87岁,无论是退保还是身故赔付,都是1183007元。比传统终身寿最终得到的理赔款要多一些。持有37年,年化单利:6.8245%

四、换汤不换药

与传统终身寿比,增额终身寿把传统终身寿的短期风险保障给去掉了,然后在特别长期持有以后,增加了一点点的收益,关键问题就是并没有增加多少“收益”,这显然属于换汤不换药了。从保险公司的成本角度来看,成本甚至更低,因为它避开了短期高额赔付风险。

同样不具备理财属性:

市面上收益最高的增额终身寿,在持有30年的时间后,年化单利才勉强跟房贷利率持平,而且对比的还是首套房的利率。也就是说:如果你现在有房贷没还清,买了后在30年内退保或者部分退保,一定是亏的,如果你买的是期缴,那亏得更多。真还不如买传统终身寿,至少它在短期几十年内给了你高杠杆保障,又兼顾了一些保值属性。

写在最后:

增额终身寿是在三年前,被TW佬设计出了一整套忽悠话术,这几年又被无限放大。其实寿险的意义,从来就没有“理财”这两个字,无论是不是增额的。

看完这篇文章希望大家能够认清楚自己,除了定期寿险之外,其他寿险根本就不是老百姓玩得起的。锁定未来几十年收益的产品,确实是保险产品,但根本轮不到增额终身寿。

-----------------------------------------------------------------------------------------------

以下内容发布于2022年04月25日:《增额终身寿险与4.025%年金险的差距,到底有多大》

-----------------------------------------------------------------------------------------------

现在大家都有一个共识,那就是增额终身寿的复利收益终身不会超过3.5%,而你之所以愿意牺牲收益选择它,有一个重要因素就是只看中短期的收益。市面上虽然有部分收益超过4.025%的年金险,但是需要长期持有才会显露出巨大优势。那么如果有一款年金,短期收益高且同样具有灵活性,你还会去抢购增额终身寿吗?招商仁和小状元就是这样一款短平快的年金,确切说是一款短期的教育年金。它的预定利率是4.025%,现在市面上这种预定利率的年金已经非常稀缺了,下面我来演示一下它和3.5%增额终身寿的差距。

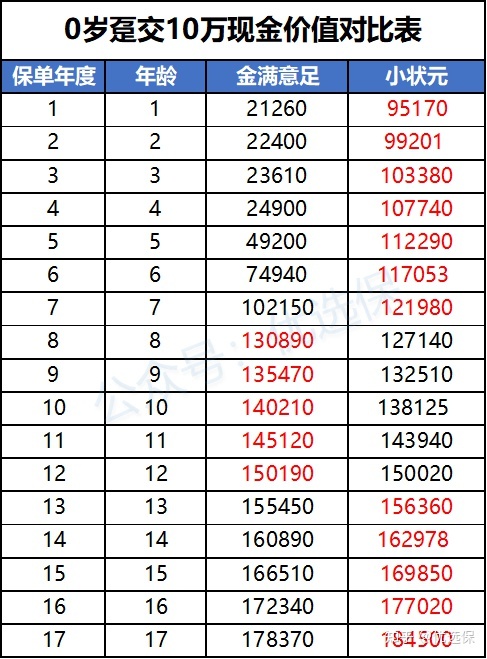

一、短期现金价值对比 用【招商仁和小状元】教育金和【金满意足臻享版】增额寿来做对比,我们重点看看现金价值对比表,我以0岁小孩,趸交10万保费为例:

表中可以看到,招商仁和小状元回本很快,第3年就回本了,这点可以碾压一切增额终身寿,而金满意足直到第7年才能回本,第8至12年略微反超,但是差距也很小。注意这里只演示到第17年,因为第18年开始,小状元就可以领取教育金了,连续领4年,第21年再给予一次性的满期金。如果你持有至第21年,那么年化单利也有5.56%了,而换成金满意足按照同样持有年限,年化单利还不到5%。结论:在保单持有21年内,招商仁和小状元的收益都是高于金满意足的,前期现金价值高回本更快,短期内使得一切增额终身寿都毫无购买价值。如果说你能持有超过21年甚至更长,那么增额终身寿也依然不是最佳选择,因为还有一款4.025的年金,它的优势刚好就在于中长期。

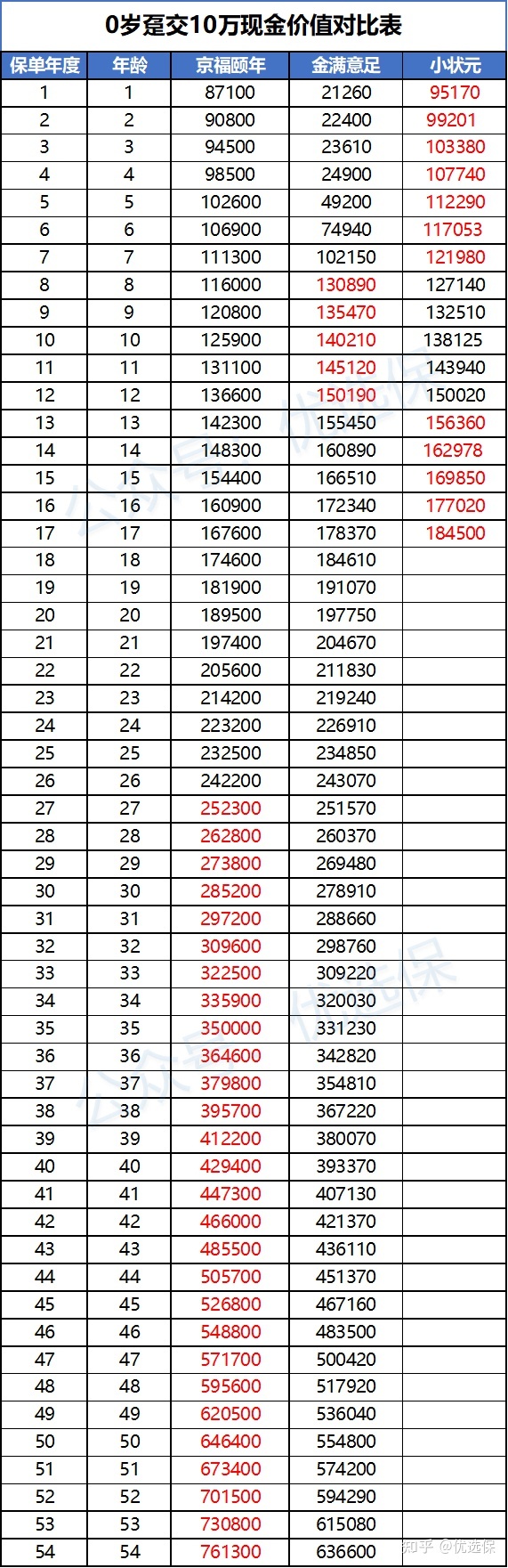

二、中长期现金价值对比 接下来用同样的4.025%年金险【京福颐年】和【金满意足臻享版】来对比,还是按照同样年龄,同样缴费方式,看看现金价值的差距:

京福颐年的优缺点很明显,短期一定不适合,它的现金价值从保单持有第27年开始反超金满意足,至54年的时候,二者差距已经是12.47万,这还只是在保费10万基础上的差距,买的越多,意味着亏损越多。结论:投保京福颐年被保人年龄越小越划算,可以拉长领取时间,最高至70岁,因为它的优势就只在领取前,在领取前的现金价值增速可以达到4.17%,碾压一切增额终身寿。

三、最终建议 招商仁和小状元,短期来看现金价值确实很高,但是这款产品买了也没有太大意思。作为教育金来看,它并不是最佳选择,因为还有一款收益比它高的教育年金筑梦未来,如果你能够持有21年,那么无疑筑梦未来更合适。所以小状元这款年金险,比较适合手上有一笔闲钱,没想好买什么,短期内可能还要用钱的纠结人群,它和增额终身寿一样可以灵活加减保。

京福颐年,如果没有持有27年的决心,就一定不要买,因为在这之前它和增额终身寿一样,年化单利都不会超过房贷利率,27年之后它的优势才会真正体现,在领取养老金前退保,相当于就是一款复利4.17%的增额终身寿。可以满足你既想保持灵活性,又想锁定长期利率的需求。

以下内容发布于2022年04月25日,《不是说4.025年金险早消失了吗,为什么又来两款?》

-----------------------------------------------------------------------------------------------

最近一段时间,前前后后又来了两款4.025年金险,【恒盈年年】、【和你童行】。短期收益超过了所有的增额终身寿险,妥妥的4.025%预定利率。

很多人知道这个消息后,有点懵。几年前不是就在说以后再也没有4.025年金险了吗?现在不仅还有,而且居然又上新品?以后还会不会有更好的4.025年金险再上市?

本篇不做具体产品测评,只把4.025年金险这件事给解读清楚。其实整件事也很简单,理解下面两个监管文件后,你就能明白这背后的逻辑。

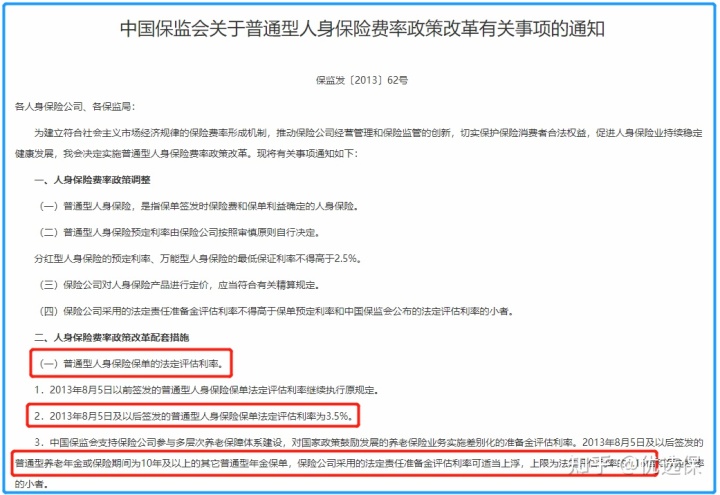

第一个文件:

这是2013年8月发的通知,要求以后上市的人身保险,法定评估利率为3.5%

这里简单介绍一下:人身保险的范围非常宽,可以理解为几乎所有保险都叫人身保险,其中包含了寿险和年金险。

但这次的要求中,又除外了一种情况:允许年金险可以上浮1.15倍,也就是3.5×1.15=4.025

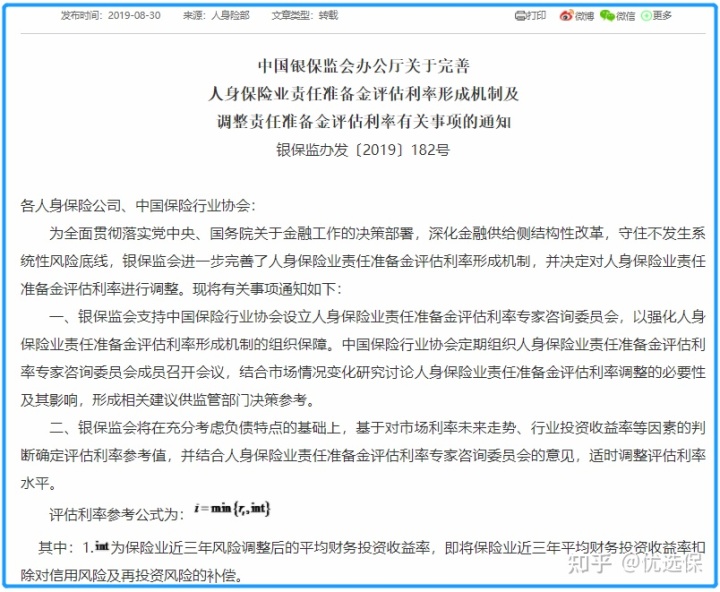

第二个文件:

这是2019年8月30日发的通知,截图不用细看了,我直接解读吧。

在这个通知发布之前上市的增额终身寿险,预定利率只能在3.5%以内,而年金险预定利率最高还可以是4.025%

但从这个通知发布后,再上市的年金险的预定利率最高也只能是3.5%了。

也就是说,目前市场上在售的4.025年金险,必然属于2019年8月之前上市的产品,他们只是暂时还未停售而已,所以你还有机会买到。

【恒盈年年】、【和你童行】,包括一直在售的【筑梦未来】、【京福颐年】,其实这些产品早在2018年就已经有了,现在并非新品上市,只是它们这么多年并没有停售,最近几天保险公司又拿出来卖了而已,下面看看这些产品条款的截图就彻底明白了。